金融サービス仲介業はワンストップサービスが魅力!投資初心者向けの資産形成相談

金融オンライン

金融サービス仲介業が創設されましたが、これまでの仲介業とどのように違うのかご存じでしょうか。

まだ制度が始まったばかりですが、この制度は私たちの生活をより豊かにしてくれます。

そこで今回は、金融サービス仲介業とは何か、創設された背景などについて解説します。

この記事は20年以上金融サービスを提供してきたソモ㈱が執筆しています。

弊社のホームページはこちらです。

目次

金融サービス仲介業とは

2021年11月に「金融サービスの提供に関する法律」により、金融サービス仲介業が創設されました。

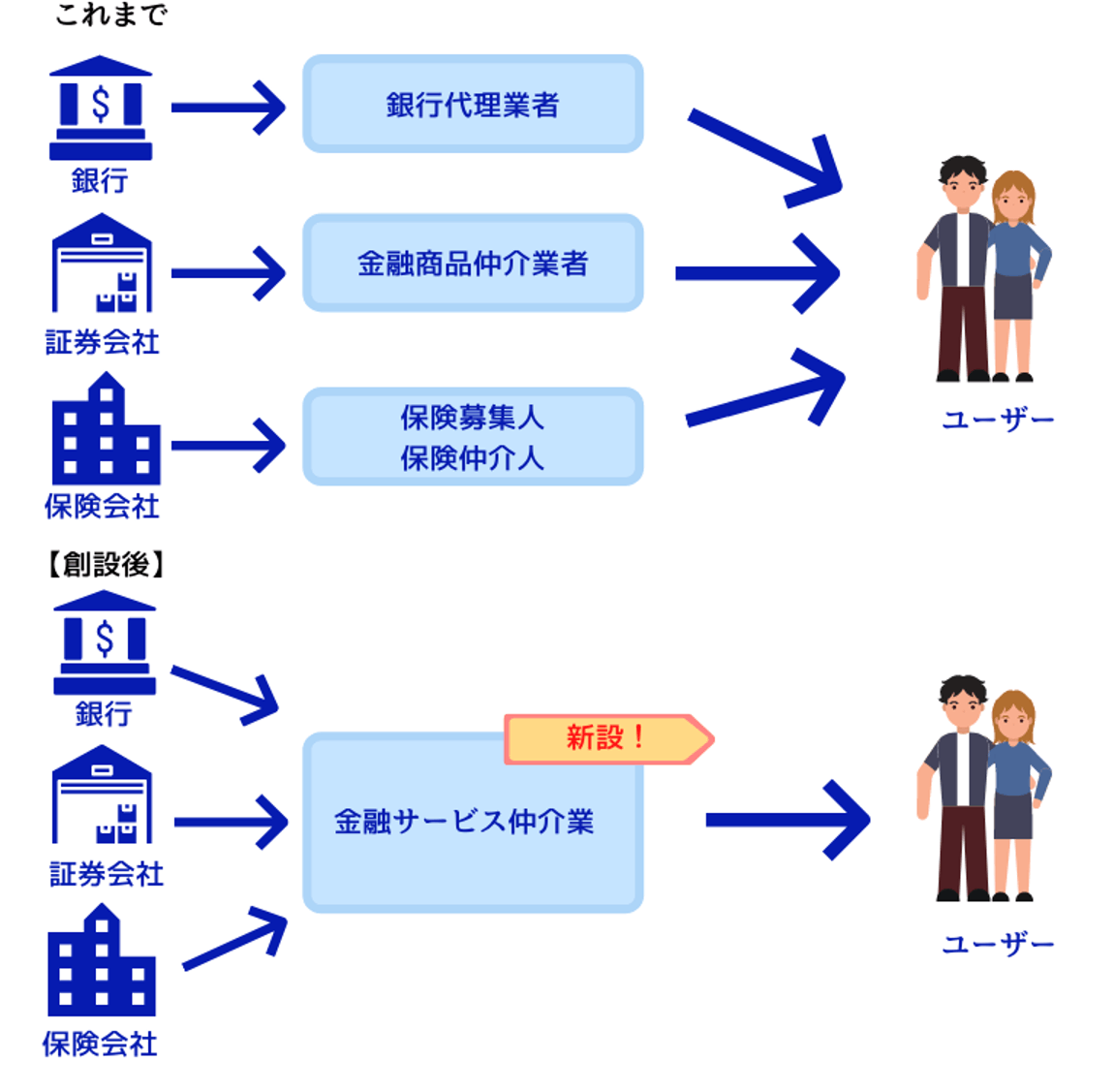

これまでも、金融商品を仲介する仕事はありましたが、銀行・証券・保険の分野に分かれていて、それぞれ登録が必要でした。

それぞれに登録が必要で、縦割りになっていた業界を横断するように業務を取り扱えるのが金融サービス仲介業です。

金融サービス仲介業が銀行・証券・保険のすべてを取り扱えるようになったため、ワンストップで顧客に金融商品の案内が可能になりました。

これまでは、以下のように分かれていました。

銀行業→銀行代理業(許可制)

証券→金融商品仲介業(登録制)

保険→保険募集人・保険仲立人(登録制)

これまでは、顧客(ユーザー)が金融サービスの情報が欲しいときは、銀行や証券会社・保険会社の仲介業者にそれぞれ問い合わせる必要がありました。

金融サービス仲介業者は、すべての商品を取り扱えるので、ユーザーとしても問い合わせ先を一元化できるのでメリットがあります。

個人が資産運用を考えるうえでは、銀行・証券・保険のすべての要素が欠かせません。

また、それぞれが独立して考えるわけでなく、預金の割合は〇%・証券の割合は〇%と総合的に考えなくてはいけません。

金融サービス仲介業が新設されたことにより、個人は金融商品を横断的に比較検討できるようになりました。

なぜ金融サービス仲介業は創設されたのか

先ほど説明したように、これまでは金融商品を販売するには銀行・証券・保険の業種ごとに許可・登録が必要でした。

しかし、IT技術の発展などにより金融・非金融の住み分けが曖昧になるなど、日本の金融をめぐる環境は変化してきています。

例えば、ユーザーがオンラインで円滑に株式取引や保険契約などの金融サービスを受けられるようになっていることが挙げられます。

政府が貯蓄から投資へという目標も掲げているので、消費者それぞれに合ったサービスへアクセスできるようにできる環境の構築が求められています。

このような背景により、金融サービス仲介業者が創設されました。

金融サービス仲介業者には、より消費者が金融サービスを受けやすくするためにイノベーションを促進して、利便性の高いサービスを実現していくことが求められています。

銀行・証券・保険のそれぞれの仲介業者の数

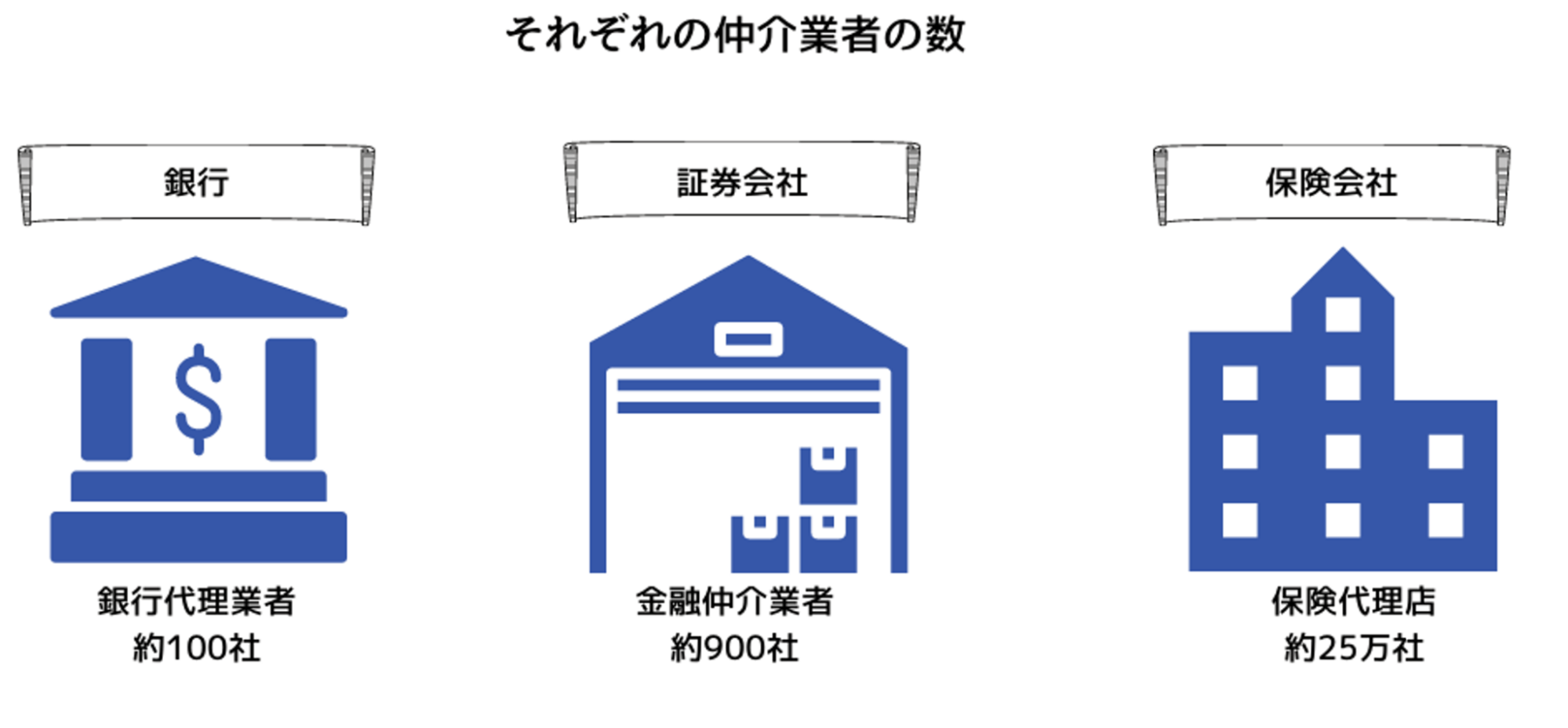

これまでの縦割りになっていた金融サービスについて、銀行・証券・保険の代理業者の数は、以下のようになっています。

銀行代理業者が極端に少ないですが、これは参入の規制が厳しいためです。例えば、代理店は銀行の100%子会社であること、他の業務との兼業禁止などがあります。

預金や資金の貸付け、為替取引の締結代理など重要な業務をおこなうため、銀行代理業者には厳しい規制を設ける必要がありました。

保険代理店は25万社と数が多いですが、代理店になるための登録が簡単なためです。

保険代理店になるには、保険会社で研修を受けた後に、簡単な募集人の試験に合格すれば登録が可能になります。

このように、仲介業者の数にも偏りが大きいため、人数が多い保険にのみ資金が偏ってしまうと考えられます。

実際の参入した業者はあったのか

金融サービス仲介業は2021年11月にスタートしています。しかし、スタート時点から参入した業者は、わずか2社に留まりました。

金融サービス仲介業のスタート時に2社しか参入しなかった原因は、次の2つが考えられます。

原因①セキュリティ面のハードルの高さ

近年、金融庁では金融機関に対するセキュリティ対策だけでなく、API接続により金融機関と連携する協力企業にも厳しいセキュリティ要件を課しています。

システムの技術的なセキュリティだけでなく、内部の管理体制もチェックがされます。

そのため、フィンテック企業などの金融関係以外の企業が参入しようとしても、すぐに体制づくりをするのは難しいです。

原因②取り扱える金融サービスが限定されている

金融サービス仲介業に参入したからと言って、すべての金融サービスを取り扱えるわけではありません。

取り扱い可能なサービスは、

「商品設計が複雑でないもの」

「日常生活に定着しているもの」

に限られます。

また、顧客保護の観点から、金融サービス仲介業者の瑕疵により顧客が損失を受けた場合は、金融サービス仲介業者が責任を負わなくてはなりません。

このような参入ハードルの高さにより、当初想定していたよりも参入企業が少なく、盛り上がりに欠ける結果となっています。

金融サービス仲介業はどんな商品を取り扱えるのか

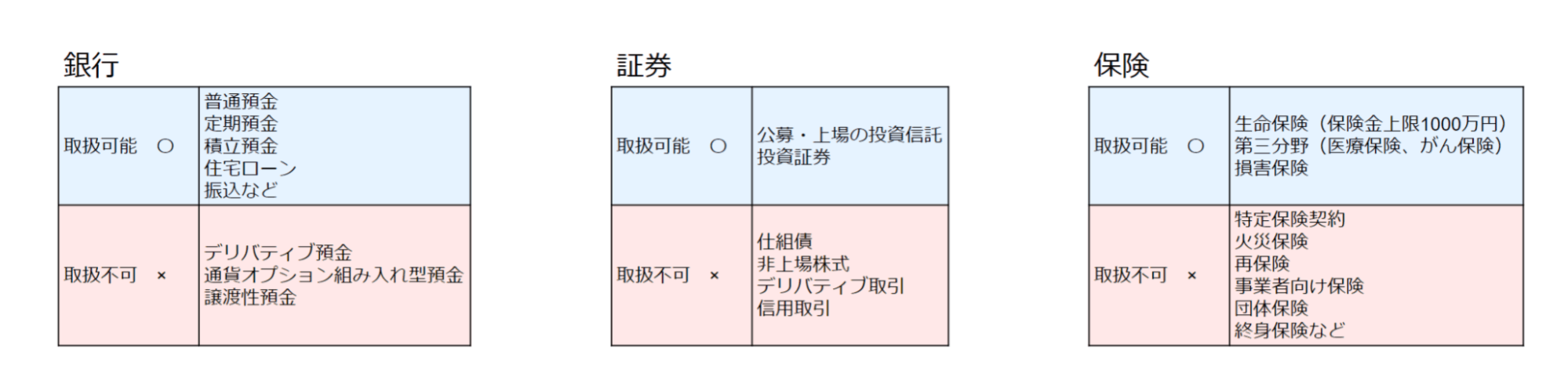

金融サービス仲介業者が取り扱える金融商品を、具体的に見ていきましょう。

基本的な考えとしては、「商品設計が複雑でないもの」「日常生活に定着しているもの」が基本となります。

銀行・証券・保険の各分野で取扱可能な商品と、取扱できない商品は以下の表のようになっています。

ざっと取り扱える商品を見ると、普段から利用している商品が多く、説明に高度な知識を要求されないものが多くなっています。

もともとは、フィンテック企業の参入を見越して作られた制度ですので、オンラインでの契約が主になると想定されます。

そのため、このような取扱商品に区切りがあることは合理的だといえるでしょう。

金融サービス仲介業により貯蓄から資産形成への流れが加速する

金融サービス仲介業が創設されたのは、縦割りになっていた金融商品をワンストップで案内できるようになり、消費者の利便性を上げるためです。

消費者の利便性が上がれば、これまで貯蓄していた資金が証券や保険など投資商品へと動きます。その結果、政府の目標である貯蓄から資産形成への流れが加速するでしょう。

ショッピングセンターなどに入っている保険相談の窓口に行けば、保険だけでなく投資信託や定期預金の案内も受けられるようになります。また、普段お付き合いがある保険代理店の人から、投資信託などを勧められることもあるかもしれません。

また、マネーフォワードのような家計管理アプリは、多くのユーザーの資産状況のデータを持っています。

銀行口座だけでなく、クレジットカードの利用履歴・コンビニで使用した電子マネー・証券会社の取引口座など、資産形成に重要なデータの宝庫です。

このようなデータを使用すれば、個人に最適な資産形成の商品を提案することも可能です。

現状の縦割り状態では、銀行は自分の銀行に預けられている預金の情報は分かります。しかし、証券口座の情報や他行の口座の情報は分からないため、限られた情報で金融商品を提案しなくてはなりません。

顧客の情報を網羅的に把握している金融サービス仲介業が出てくれば、顧客にとってよりよい提案ができるようになるでしょう。

まとめ

金融サービス仲介業の創設は、消費者にとっては金融商品の情報を得やすくなるのでメリットが多いです。

しかし、参入規制の問題により、サンユウしている業者はごく少数に留まっています。

金融業界のセキュリティに対応するには時間がかかるので、今後フィンテック企業などが準備を整えて参入してくることが期待されています。

金融サービス仲介業の制度がうまく回れば、より豊かな生活を提案してもらえるでしょう。